תוכן עניינים:

- 1 יסודות תושבות מס

- 2 מבחני "תושבות מס" ברילוקיישן: המסגרת החוקית

- 3 חזקות תושבות המס בתהליך רילוקיישן

- 4 ניתוח רב-שנתי בתכנון תושבות מס

- 5 מסלול ההכרה בתושבות החוץ

- 6 עדכוני חקיקה צפויים בתושבות מס ברילוקיישן

- 7 דרישות דיווח בתהליך שינוי תושבות מס

- 8 השלכות מיסוי בתהליך הרילוקיישן

- 9 המלצות אסטרטגיות לניהול התושבות ברילוקיישן

- 10 סיכום: הצלחת תהליך שינוי מעמד התושבות

יסודות תושבות מס

סוגיית תושבות מס ברילוקיישן מהווה אתגר משמעותי עבור יחידים המתכננים מעבר לחו"ל. לפיכך, תיקון מס' 223 לפקודת מס הכנסה קבע בשנת 2016 מסגרת נורמטיבית מקיפה. מסגרת זו מחייבת את המעוניינים ברילוקיישן להבין את השלכות תושבות המס לעומקן.

מבחני "תושבות מס" ברילוקיישן: המסגרת החוקית

הדין הישראלי מציב את עקרון מרכז החיים כאמת המידה המרכזית לקביעת תושבות מס ברילוקיישן. בהתאם לכך, המחוקק יצר מערכת מבחנים מהותיים הבוחנת את מכלול הזיקות של היחיד המבצע רילוקיישן. נוסף על כך, המיקום של בית הקבע והפעילות הכלכלית מספקים אינדיקציות מהותיות בקביעת תושבות המס.

חזקות תושבות המס בתהליך רילוקיישן

המחוקק קבע מערכת חזקות המספקת מסגרת ברורה לקביעת תושבות ברילוקיישן. החזקה הראשונה מתייחסת לשהייה של 183 ימים ומעלה בשנת המס. לעומת זאת, החזקה השנייה בוחנת תקופת שהייה מצטברת של 425 ימים על פני שלוש שנות מס.

ניתוח רב-שנתי בתכנון תושבות מס

תכנון נכון של תושבות מס ברילוקיישן מחייב ראייה רב-שנתית מעמיקה. על היחיד חייב לבחון ניתוח מעמיק של הימים לצורך שמירה על 29 ימי שהייה בישראל בשנת 2025. זאת ועוד, החישוב מחייב בחינה רב-שנתית מדוקדקת. לשם ההמחשה, כאשר אדם שוהה 365 ימים בשנת 2024, בצירוף 29 ימים בשנת 2025 ו-30 ימים בשנת 2026, הוא יפעיל את החזקה השנייה. עקב כך, הוא יצטרך להגיש דיווח מקיף לרשויות המס.

מסלול ההכרה בתושבות החוץ

בהמשך לאמור לעיל, תיקון 168 לפקודה מציע מסלול מובנה להכרה בניתוק תושבות. במסגרת זו, היחיד צריך לשהות מחוץ לישראל במשך 183 ימים לפחות בכל אחת משתי שנות המס הראשונות. בד בבד, עליו להעתיק את מרכז חייו בשנתיים העוקבות. לאור זאת, עמידה בתנאים אלה תזכה אותו בהכרה רטרואקטיבית במעמד תושב חוץ.

עדכוני חקיקה צפויים בתושבות מס ברילוקיישן

חשוב לציין כי ביום 24.7.2023 פרסם משרד האוצר תזכיר חוק לתיקון פקודת מס הכנסה. התזכיר מציע לערוך שינויים מהותיים בהגדרת המונח "תושב ישראל" לגבי יחיד, וכן להחליף את הגדרת המונח "תושב חוץ". מכיוון שמדובר בתזכיר חוק שטרם הבשיל לכדי חקיקה, היחיד המתכנן רילוקיישן נדרש לעקוב אחר התפתחויות בנושא זה.

דרישות דיווח בתהליך שינוי תושבות מס

במסגרת תכנון תושבות מס ברילוקיישן, החובה להגיש דוח שנתי לרשויות המס חלה על יחיד המקיים את חזקות התושבות ומבקש לסתור אותן. חובה זו עשויה להתעורר מדי שנה, ולכן נדרש מעקב קפדני אחר מספר ימי השהייה בישראל. חשוב להדגיש כי הדין הישראלי מחמיר בהגדרת "יום שהייה". על פי הפקודה, גם שהייה חלקית בישראל, ולו לשעות ספורות, תיחשב כיום שהייה מלא. כך למשל, יחיד הנכנס לישראל בשעה 23:59 ייחשב כמי ששהה בישראל יום מלא.

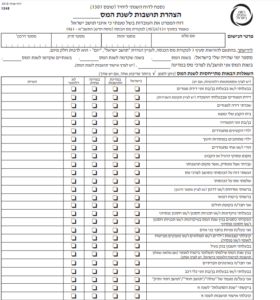

במקרה שהיחיד נדרש להגיש דוח, עליו למלא את טופס 1348 (הצהרת תושבות) בקפידה רבה. הטופס דורש פירוט מדויק של ימי השהייה, תוך התייחסות ל-26 שאלות מהותיות הבוחנות את מרכז החיים. על היחיד לצרף אסמכתאות תומכות, לרבות אישור תושבות מהמדינה הקולטת, המעידות על ניתוק התושבות הישראלית.

השלכות מיסוי בתהליך הרילוקיישן

בעת תכנון תושבות מס ברילוקיישן, על היחיד לבחון את מכלול השלכות המס הגלומות בהגירתו למדינה הזרה. סוגיית מס היציאה, המעוגנת בסעיף 100א לפקודת מס הכנסה, מחייבת תשומת לב מיוחדת. בנוסף, על היחיד לבחון בקפידה את חבויות המס והפטורים הקשורים לרכישה, השכרה או מכירה של דירת מגורים בישראל.

המלצות אסטרטגיות לניהול התושבות ברילוקיישן

תכנון מוקפד של תושבות מס ברילוקיישן מחייב גישה מערכתית הכוללת:

- ניתוח מעמיק של דפוסי השהייה הצפויים.

- תיעוד שיטתי של העתקת מרכז החיים.

- היערכות מראש להשלכות המס.

- קבלת ייעוץ מס מקצועי ממומחה מיסוי בינלאומי.

סיכום: הצלחת תהליך שינוי מעמד התושבות

הצלחת תהליך שינוי תושבות מס ברילוקיישן תלויה בהבנה מעמיקה של הדרישות החוקיות ובתכנון קפדני. על היחיד לשלב ידע מקצועי עם ראייה אסטרטגית ארוכת טווח להבטחת מעבר מוצלח.